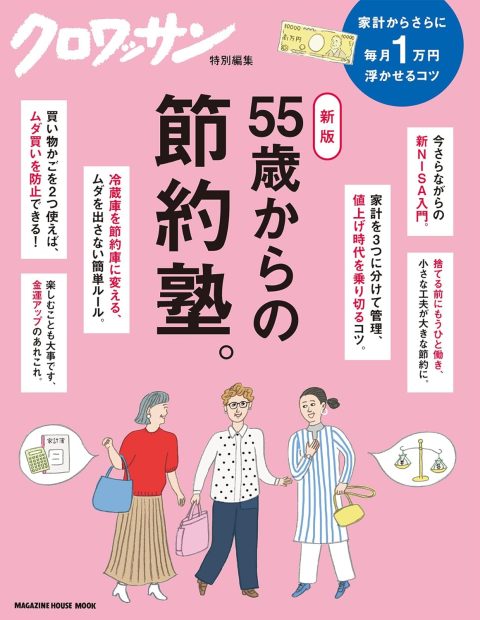

まずは自分の「お金力」を把握することから始めよう。

物価高が続く昨今の厳しい状況のなか、今こそ正面から向き合うべき時では。

知っているか知らないか、私たちのお金の問題は、実はそこに大きな分岐点が。

マイナスをできるだけ抑え、無理なく未来に備えるために。まずは自分の「お金力」を把握することから始めてみましょう。

イラストレーション・100%ORANGE 撮影・三東サイ 文・黒澤 彩

暮らしを守るために必要な力とは?

井戸美枝さん(以下、井戸) 堀川さんは個人でお仕事をされているのですか?

堀川波さん(以下、堀川) 会社化したので今は個人事業主ではなくなりました。イラストの仕事のほかに、籐の小物や刺し子刺繡のブランドを立ち上げて、事業規模が広がってきたところです。でも、お金についてはわからないことだらけで……。

井戸 なんでも聞いてください!

堀川 私の場合、仕事と暮らしの境があいまいというか、混ざり合っているような感覚があって、家計をよく認識できていないのかも。家のことはどんぶり勘定でやってきましたが、それじゃダメですよね?

井戸 最低限、収支がプラスになっていて、決まった額の貯蓄ができていればいいと思いますよ。夫婦の貯蓄額や、お金の面での分担はどうなっていますか。

堀川 えっと、家賃と土日の食事代が夫で、それ以外が私かな? 夫がどのくらい貯めているのかよく知りませんが、大学生の息子が大学院を卒業するまでの学費はキープしてあります。娘はもう家を出ているし、家族のメンバーがみんな自立して日々の生活を営んでいるので、お金についてももうそれぞれでいいかなと考えています。

井戸 なるほど。本当なら、夫婦のうち誰が何にいくら払っているのかを知っておくことは必要。それによって毎月いくら貯金できるかが決まるからです。「把握力」はいちばん大切な力なんですよ。とくに支出の把握ですね。どんなに収入があっても、ゆるんだ蛇口のようにチョロチョロと出続けていたらお金は貯まりません。堀川さんも、一度、固定費のチェックだけでもしてみてはどうでしょうか。保険、カードの年会費など、必要ないものに払い続けるのはもったいないです。

堀川 固定費といえば、クレジットカードの明細1年分を見ていたら、身に覚えのないサブスク代が毎月引き落とされていて「なにこれ!?」ってショックを受けたことがありました。チェックが大事ですね。

井戸 サブスクは盲点ですよ。家族のうち1人が入っていればみんな使えるサービスなのに、各自が加入してしまっていることも。それに、ずっと放置したまま本人が亡くなってしまうと大変です。銀行口座やカードを解約しても、その契約自体を解除していなければ、残された家族に請求がきてしまいます。

堀川 怖い! キャッシュレスは便利ですけど、明細を見ておかないと痛い目にあいますね。昨年、カードを不正利用されたのですが、使ったらメールで通知されるデビットカードだったので、すぐに気づけました。行ってもないテーマパークで8万円も使われていたんですよ。

堀川さんの悩み

●家計の分担はどんぶり勘定…。

誰が何にいくら払っているのか、支出の把握だけは夫婦の間で共有しておくこと。

●iDeCoなどの投資をすべき?

所得控除になるiDeCoを優先的に。NISAや個人向け国債も検討してみては。

●家はずっと賃貸でいいの?

人にもよるが、年金暮らしになって家賃を払い続けるのは、気持ちのうえでも負担大。

ネット銀行に投資。 苦手を克服しよう!

井戸 デビットカードは現金代わりの細かい支払いに使うのにいいですね。クレジットカードは何枚くらいお持ちですか?

堀川 クレジットカード3枚、デビットカード1枚です。多すぎますか?

井戸 使い分けできていればOK。多すぎるってほどではないですよ。キャッシュレスの時代ですから、「IT力」とでもいいますか、カードや電子マネー、バーコード決済などの使い方もよく考えなければなりませんね。決済手段が多すぎると管理できなくなるのが問題。今はポイント還元率なども似たり寄ったりなので、あれもこれも導入せず、よく使うものだけに絞りましょう。銀行口座も同じで、多すぎるととにかく管理が大変になります。

堀川 実は最近、ネット銀行の口座を開いたばかり。仕事で振り込みすることが多いのですが、大手銀行だと手数料が高すぎて。

井戸 手数料も支出ですものね。そこを把握したうえで行動できるのはすばらしい。

堀川 ネット銀行を使い始めてはみたものの、やっぱりちょっと苦手意識があります。投資についてもそう。銀行にお金を預けっぱなしでいいのかな?というモヤモヤがあって、iDeCoを始めてみようかと思っているんですが、新NISAも気になるし。そもそも50代で投資を始めるのってどうなんでしょうか。

井戸 順番としては、まずiDeCoから始められたらいいと思いますよ。拠出した金額が所得控除になるので、翌年からの税金が安くなります。これはNISAにはない、iDeCoだけのメリットですね。投資期間は10年くらいほしいところですが、50代前半ならぎりぎり遅くはないタイミングなのでは。年金に加入しているあいだは拠出できるので、長く働けばそれだけ積み立て期間も長くなります。

堀川 所得控除になることを知りませんでした。税金は少しでも安くしたいから、すぐにやります!

井戸 どうしても投資は気が進まないという人なら、個人向け国債を買っておいてもいいですね。1年経つといつでも解約できるし、変動金利で最低保障0.05%あるので安心です。

堀川 投資に向いている人、向いてない人っているんですか?

井戸 うーん、そういうのはないと思います。「投資力」って、向いているかいないかではなく、やるかやらないかの違いなのではないでしょうか。

堀川 今のところ、私は投資力ゼロかもしれません。これからがんばります。

井戸 堀川さんは投資に前向きだから、投資力がありますよ。それに、自分で稼ぐことができる。さすがに生活費を削って投資することはおすすめしませんから、「投資する分を稼ぐ」意気込みでいきましょう。

10年先を見通して「力」を蓄えていく。

堀川 もう一つ、お聞きしたかったのが、これからの住まいについてです。賃貸のままでいいのか、買ったほうがいいのか。高齢になると借りにくくなるともいわれているし、悩むところです。

井戸 URをはじめ、高齢の方でも借りられる物件も増えてはいますが、駅近など条件のいいところは少ない印象です。私の個人的な経験からお話ししてもいいですか? 子どもが独立したあと、戸建てを売って賃貸マンションに住み替えたことがあるのですが、家賃を払い続けるのって、気持ち的に疲れるものだなと痛感しました。もちろん収入や貯蓄額をふまえて、充分に払っていける家賃ではあったのですが、お金を取り崩していくばかりなのがつらくて、結局、また別の家を買いました。

堀川 たしかに、年金生活だったり、収入が減っていくなかでは家賃の負担を重く感じるかもしれませんね。いざその年齢になってみないとわからないことも多そう。

井戸 だからこそ、資産はできるだけ人生の後半に向けて蓄えていきたいのです。クロワッサン世代はとくに、子どもの教育にお金をかけすぎないことですね。子どもが老後の面倒を見てくれることなんて絶対ないですから(笑)。

堀川 同感です。声を大にして言いたい。

井戸 将来の住まいについては、堀川さん自身がどう暮らしたいかにもよるのではないでしょうか。10〜15年後の生活や働き方を思い描く「見通し力」も重要です。目先のお金のやりくりではなく、遠くにゴールの旗を立てて、そこに向かっていく道を見定めていかなければなりません。

堀川 見通しというか、ぼんやりと思い描いているイメージはあります。息子が家を出たら、私は私の暮らしを始めようと。拠点が東京ではなくなるかもしれないし、まったく新しいかたちの暮らしになる気がします。そのときに誰とどんな仕事をしているかな?と想像しているところです。

井戸 楽しみですね。人生、子どもが手を離れてからの時間のほうがずっと長いので、その先をいかに楽しんで、好きなことをするか考えたほうがいい。堀川さんは「おひとり様力」がありますね。家族に依存せず、自分のお金を自分で管理できたり、最後は判断能力が衰える前に誰かに託したりできるような力は必須です。

堀川 よく分かります。昨年、ラトビア、フィンランドなどヨーロッパを同世代の女性たちと旅行した際、すごく感じました。ほぼ初対面のメンバーだったのに、すぐに仲良くなれるし、会計とか料理とか、それぞれ得意なことをパパッと役割分担できる。それって自立した女の人同士だからだなと思って。一緒にいてめちゃくちゃ楽だし、そういう関係の人たちとなら老後も楽しめそうです。

井戸 まさに、おひとり様力がある人同士のつながりですね。何歳になっても前向きな話ができる人とつながっていたいし、自分が好きなことを続けたい。そのためにも、やっぱりお金という資本が必要なのは否めませんから、40〜50代のうちに投資や新しい仕事など、稼ぐ手段をいくつも見つけておけたらいいですね。おひとり様力は、稼ぐ力でもあります。

堀川 40代後半から50代って、お金はかかるけど時間の余裕もできてくるとき。一歩踏み出すのにいいタイミングではないかと思います。私も籐と出合ったのは48歳だし、刺し子は50歳から始めました。この歳でも新しいことに飛び込めるんだと自信になったし、私がいいなと思うものに共感してくれる人がいて、それが仕事になるということも大きな発見でした。

井戸 私は去年からバレエを習い始めました。この歳でバレエなんてと呆れられるかもしれないけど、踊るのってすごく楽しいんです。何歳からでも思い立ったらやってみるといいですよね。歳をとるのも、1人になるのも悪くないと思えるように「力」をつけて、お金と、お金以外の財産も築いていきましょう。

堀川 たぶん私は「おひとり様力」があるけど「投資力」や「把握力」が足りていないなと思いました。今後の暮らしをイメージするときに、お金と向き合うことは欠かせないとわかったので、もっとお金力を磨かなければ!

お金力をCHECK

2つ以上該当したものが、今あなたに必要なお金力です。

把握力

□ 財布の中がレシートでパンパン。

□ 昔入った保険がそのまま。

□ クレジットカードの明細を確認しない。

□ 給料明細を見ない。

収支の把握は、お金管理の第一歩。まずは口座の残高をチェックして毎月の収支が赤字になっていないか確認を。支出については細かい費目に分けなくてもいいので、主に固定費を見直すのがポイント。

見通し力

□ 年金をいくらもらえるのかわからない。

□ 教育費のピークがわからない。

□ 住宅ローンの残債を毎年確認していない。

□ 老後資金はどうにかなると思っている。

行き当たりばったりのお金管理で、先々までの計画を立てられない人は、ライフプラン年表などを書き出してみるのがおすすめ。大きな出費に備えながら老後のお金も貯めていくプランを立てよう。

IT力

□ キャッシュレス決済は不安だ。

□ セルフレジが苦手で避けている。

□ 年下の知人からの情報ソースがない。

□ ネット銀行は怪しいと思っている。

いまや避けて通れないキャッシュレスやネットでの取引。使い慣れれば便利なうえに手数料などがお得なことも多いので、少しずつ取り入れて苦手意識を克服すべし。初めは身近な人に教わってみては。

投資力

□ お金を銀行に預けっぱなし。

□ 節約だけしていれば安心だと思っている。

□ NISAとiDeCoの違いがわからない。

□ 金融機関の人のおすすめに従う。

新NISAもスタートして、これまでになく投資環境が整った今年。食わず嫌いの人も始めてみれば抵抗感がなくなるのでは? IT力にも通じるところだが、ネット証券での口座開設から始めてみよう。

おひとり様力

□ お金の使い道を一人で決められない。

□ 夫の収入を知らない。

□ 1〜2週間、家族以外と話さないことがある。

□ 自分名義の資産がない。

一見、お金とは関係ないようだが、長い老後を自立して楽しく生きていくために必要な力。お金に関して自分で決める、管理することを習慣に。さらに稼いで、貯めて、有意義に使えれば言うことなし!

『クロワッサン』1111号より