毎月一定額の貯金ができる、

無理のない家計管理術。

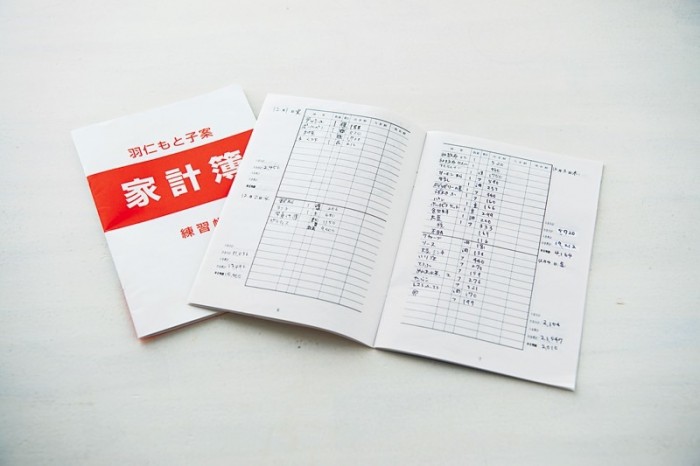

おおよその支出を知るために家計簿をつけてみるのもオススメ。

「持たない生活」を始めてから家計管理にも興味が湧いたというシンプルライフ研究家のマキさん。会計士の林總さんに昨年の収支実績をチェックしてもらいながら、無理のない家計管理の考え方を教わりました。

マキさん(以下、マキ) 実は今まで、夫と私、それぞれが自分の裁量でお金を使っていたので、光熱費など夫が支払っているものについては金額を把握していませんでした。この収支実績表を書くにあたって、夫にヒアリングをしたんです。うちって通信費がこんなにかかっていたんだ、など初めてわかったこともあって、いい機会になりました。

林さん(以下、林) 夫婦共働きだと、お互いに収入があるので、財布が別々でも当面は困らないかもしれません。でも、きちんと管理していくためには、夫婦で1つの「家計」というポケットを作ったほうがいいですよ。

マキ うちでも話し合って、これからは夫の収入からお小遣いを引いた分も私が預かることになりました。まずは支出を把握しようと、トレーニングも兼ねて家計簿をつけ始めたところです。

林 家計簿を細かくつけるのって面倒じゃないかと思うのですが、続けられそうですか?

マキ やっぱり面倒ですが、もしちゃんと1年続けられたら、何か可能性が見えてくるんじゃないかと。無駄な買い物などは浮かび上がってくる気がします。あとは、いちいち記入するのが大変だから、お金を使わないようにようという心理がはたらきますね。

林 たしかに、おおよその支出も把握できていない人は、状況を知るために家計簿を1〜2カ月つけてみるのもいいでしょう。ただ、私が提案している家計管理の方法では、家計簿を使いません。私自身、細かいことが苦手なのもありますが(笑)、お金を何に使ったか記録しなくても、使いすぎない仕組みを作っておけばいいのです。

預金は目標ではなく義務!

貯まる仕組みを作っておく。

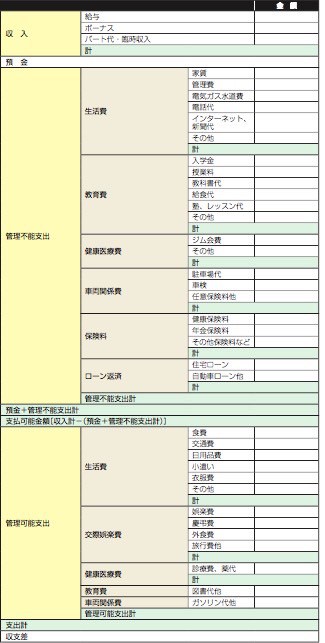

林 これは、細かい費目ごとの金額を見るよりも、まずは収支がどのくらいプラス、またはマイナスになっているかを把握するためのもの。そのうえで、「管理不能支出」と「管理可能支出」に分けて支出の中身を見ていきます。

マキ 管理不能支出は、毎月固定の出費というか、金額がだいたい決まっているものですね。管理可能支出は、食費のように日々お財布から支払っているお金でしょうか。

林 そうです。支出のなかには、保険料や電話料金など、契約した時点で金額がほぼ決まってしまうものが多いでしょう? それらはすべて管理不能に入れます。たいていの家庭では、予想以上に管理不能支出が多くなっているはずですよ。

マキ わが家は外食費や交際費など、どちらかというと管理可能支出が多いほうだと思うのですが、それでも支出全体の半分くらいが管理不能支出になりました。

林 支出を抑えるには、この管理不能支出を減らすのが手っ取り早いわけです。収入に対して家賃が高すぎたり、高額な保険に入っていたら、そこを見直してみる。それはつまり、生活自体を小さくするということですね。家計簿をつけて、無駄な出費を見つけようとするのもいいのですが、すでに使ってしまったものを反省しても節約にはなりません。自動的に出ていくお金を削るほうが効果的です。ところで、マキさんは毎月決まった額を預金できているようですが、この金額はどうやって決めましたか。

こちらが林さんの「収支実績表」これをコピーしてノートなどに貼り、1年または1カ月の実績を記入してみよう。正確な金額よりも、全体的な収支 を掴むことが目的なので細かい費目は省略してもいい。

マキ 子ども2人を大学まで進学させたいというのが大きな目標なんです。もちろん本人の希望次第ですが、大学に行きたいと言ったときに、お金の準備だけはできているようにしたい。今、上の子が小学1年生なので、10〜12年後までに、生活費とは別に大学の学費を貯めるつもりで、逆算して預金額を決めました。

林 預金の目的は、大きく分けて2つあります。ひとつは、子どもの進学や住宅購入のような将来のイベントのための資金で、もうひとつはリスクへの備え。これがとても大事で、病気など予想外のできごとで突然100万円以上も必要になることだってありますからね。どんな家族構成でも、収入が少なくても、預金は義務なのです。

マキ 以前から、預金しなくちゃと思ってはいましたが、これという目的がなくてなかなか実行できませんでした。子どもをきっかけに将来のことを考えて、やりたいことができるようになってきたところです。

林 マキさんのように家族の将来を思い描くことは、実は、家計管理においていちばん重要なんですよ。企業経営を考えてみてください。企業には、どんな会社になりたいかという長期的目標が必ずあります。家庭にも、夫婦で仕事をしながら充実した人生を歩みたいとか、子どもをこんなふうに育てたいとか、何かしらの長期目標があるはずです。私はそれを「北極星」と呼んでいます。大切なことにお金を使えるようにするために、無駄な支出をなくすことが、家計管理の目的です。

マキ 私が持たない暮らしを始めたのも、家族の時間を大切にしたいと思ったことが出発点です。物が少ないほうが家事にかかる時間を短縮できる部屋を広く使えるから子どもたちも思い切り遊べて、家族で過ごす時間は確実に増えました。さらに、お金にもちょっと余裕が出てきたという好循環になっています。

大きな目標が見えてきたら、

生涯の収支を計算してみる。

林 お金の前に、人がいるんですよね。支出=行動とも言えます。北極星を定めて、家計の長期目標が見えてきたら、次にするべきは人生全体での収支をざっと計算して、それをもとに1〜3年の予算を立てることです。

マキ 生涯の収支って、どうやって予想するのでしょう?

林 正確に予測できるわけではありませんが、収入の曲線というのはだいたい決まっていますよね。会社員なら、50代頃までは年齢とともに上がってきて、65歳で年金生活にはいると、フラットになります。一方、支出の曲線は必ずしも収入とは一致しない。年金生活になっても生活費は収入が多かったときと、それほど変わらないわけです。よく言われている、「老後のために必要な預金は1世帯あたり3000万円」という見積もりは、あながち的外れではないと思いますよ。だからこそ、貯められるときに貯める。しつこいようですが、預金は義務と思わなければいけません。

マキ 月々の預金は絶対に取り崩さないようにします! 年単位の予算を立てるというのも、考えたこともありませんでした。私は、お財布に入れておくお金を10日分で1万5000円と決めていて、そこから食材や日用品を買います。家計簿につけているのは、主にこの支出の内訳です。

林 それは月ごとに区切らずに、10日間ずつぐるぐる回っているのですか?

マキ はい。余ったお金は、次の10日分に繰り越して、逆に足りなくなったときも、次の10日分から前借りします。余ることは滅多にないです……。

マキさんが10日分ずつの現金を分けて入れている財布。ここから、普段持ち歩く財布にお金を移して使っている。

マキ たしかにその方法だと、家計簿をつけなくても管理できそうですね。クレジットカードで支払ったものはどう管理すればいいでしょうか。

林 月々の収支でバランスをとっていくことが管理の基本なので、できればクレジットカードは使わず、現金主義が望ましいです。もしカードを使った場合は、管理不能支出として考えましょう。翌月または翌々月の支出予算から、カードで使った金額をあらかじめ差し引きます。

マキ クレジットカードは夫婦それぞれが使うので、お小遣いと家計の区別がつきにくくなりそうですね。管理不能支出を増やさないためにも、家計は現金主義にしようと思います。

林 あとは、口座から現金を無制限に引き出さないようにするために、入金口座と支出口座、2つの口座を使うこともポイントです。

マキ 家計の口座が1つではダメなんですか?

林 口座が1つだと、入ってくるお金のうち、引き出して使ってもいいお金と、手をつけてはいけないお金を区別できないというデメリットがあります。口座を分けておけば、引き出すためには入金口座から支払口座に移すステップを踏まなければなりません。これが、お金を簡単に使ってしまうのを防ぐ仕掛けにもなります。

マキ ちょっと足りなくなるたびに預金を引き出していたら、貯まるものも貯まらなさそうですよね。でも、口座を新たに開くのが億劫という人も多いかもしれません。

林 大変なのは最初だけ。一度システムを作って決まった予算内で生活することが当たり前になれば、もう日々の節約を気にすることがなくなるので、むしろラクですよ。細かな節約をがんばるのは、ダイエットと同じで長続きしないものです。

◎林 總さん 公認会計士、税理士/経営コンサルティングの他、大学院教員も務める。著書『正しい家計管理』『老後のお金』(共にWAVE出版)、『貯まる生活』(文藝春秋)。

『クロワッサン』918号(2016年2月10日号)より

広告