確定申告で節約できる税金や、年金のお役立ち情報。

イラストレーション・市村 穣 構成と文・黒澤 彩

年金を増やす!

老後の生活を支えてくれる基盤になるのは、やっぱり公的年金。「ねんきん定期便」を見て、自分の年金が少なく不安に感じたとしても、がっかりするのはまだ早い! もらえる年金を増やすために、今からできること、選択肢を紹介します。

\増やす/1 「パート収入の壁」を超えて働く。

「時給で働くなら〝パートの壁〟を超えないように、つまり、扶養の範囲で働くことが得策だと思い込んでいる方が多いようです。でも、壁を超えて働くことができれば、自分の年金額と現在の収入をどちらも増やせます」と深田さん。

具体的に〝壁〟とは何だろう?

「税金の壁と、社会保険の壁があります。税金は段階的にかかるものなので、あまり〝壁〟を気にする必要がありません。大切なのは、社会保険の壁。夫の扶養に入っていれば、妻は第3号被保険者となり、保険料を払わなくてすむので、たしかにお得ではあるのです」

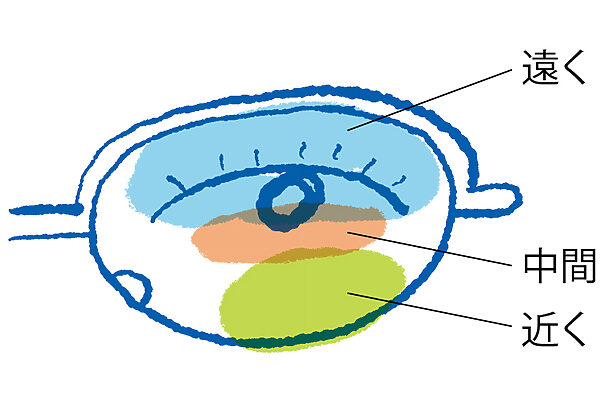

社会保険の壁は2パターンあり、一つは130万円の壁。これを超えると妻は勤務先の社会保険、もしくは国民年金・国民健康保険に加入する。もう一つは106万円の壁。勤め先が従業員501人以上の企業なら、壁を超えると社会保険に加入する決まりになっている。

下のグラフを見てみよう。どちらのケースでも、壁を超えたとたんに妻の社会保険料の負担が発生し、世帯収入がダウンする。「壁を超えると働き損になる」と思われているのはこのため。ただ、さらに収入が上がると、それぞれ125万円と153万円のところで手取りの損は解消される。

「壁を超えて、そこからもう少し収入を増やせば、損にはならないとわかりますよね」

年金法が改正され、社会保険に加入できる企業規模の要件が段階的に変わる。従業員501人以上だったのが、今年10月からは101人以上、2024年10月には51人以上に。多くの人にとって、〝パート収入の壁〟の超えどきがやってくる。

●夫・会社員+妻・パートの世帯手取り年収「106万円の壁」vs「130万円の壁」

\増やす/2 60歳以降の5年間、国民年金に任意加入できる。

国民年金(基礎年金)は、20歳から60歳まで、40年分の保険料を納めることで、満額受給できる。免除制度や納付猶予を受けた期間は10年以内であれば、遡って保険料を追納できるが、それ以上は原則、不可である。

「そんな人のために、60歳以降も国民年金に加入して保険料を納め、受け取る年金を増額できる任意加入制度というものがあります」

任意加入できる期間は60歳以上65歳未満の5年間。追加で1年間払うごとに、もらえる基礎年金は年2万円ほど増える計算になり、5年間任意加入すると年10万円増。これを、さほど大きな額ではないと考えるか、長生きするから元を取れると考えるかは、その人次第だ。

「60歳以降も仕事をして厚生年金に加入している人は、この任意加入制度を利用できないので注意しましょう。老齢基礎年金を繰り上げ受給している人も不可。任意加入が向いているのは、フリーランス、独身で厚生年金に入っていない人、配偶者に頼らず自分の年金を少しでも増やしたい人などです」

\増やす/3 長く働くなら、繰り下げ受給という手も。

今年4月から、年金法の改正によって、年金の受給開始時期を75歳まで繰り下げられるようになる。公的年金は原則として65歳から受け取るものだが、繰り下げ受給することによって、受け取れる年金額を増やせる。1カ月繰り下げるごとに0.7%増えるので、70歳まで繰り下げした場合は42%、75歳だと84%も増額になる。

「受け取る年金額を確実に増やせるのは魅力です。さすがに75歳まで繰り下げる必要はありませんが、女性の場合、70歳までの繰り下げを検討してみてもいいと思います」

厚生年金の金額は、勤めた年数とその期間の平均年収によって決まるため、女性は年金額が少ない傾向にある。

「しかも男性より長生きするかもしれないということを考えると、体力のあるうちは働いて収支トントンで暮らし、70歳くらいで受給を開始するというプランもおすすめです。65歳以降も厚生年金に加入できれば年金額をさらに増やせますよ」

また、専業主婦の期間が長いなど自分の年金額は少ないものの、夫のほうはたっぷりもらえるという夫婦もいるだろう。その場合、夫は65歳から受給し、妻(自分)は70歳まで繰り下げるという選択肢も。

「もともと年金額の多い人が繰り下げ受給をしてさらに増額すると、リタイア後の税や健康保険料の負担が大きくなります。でも妻の分だけなら繰り下げで増額しても非課税の枠内に収まる可能性が高く、夫が亡くなったあとの対策にもなります」

深田さんによれば、「絶対にやってはいけない」のは、受給開始までのあいだ、貯金を取り崩しながら暮らすこと。

「せっかく貯めた老後資金も、毎年何百万円も取り崩していたらあっという間になくなってしまいます。繰り下げ受給をしたいなら、受給開始までの収入を確保することが必須です」

●年金を繰り下げ受給するとどのくらい増える?

66歳 8.4%↑

67歳 16.8%↑

68歳 25.2%↑

69歳 33.6%↑

70歳 42.0%↑

iDeCo(イデコ)で作ろう、私的年金。

公的年金を増やす努力はできても、それだけで老後のお金が充分足りるかというと、なかなか厳しい。

「そもそも公的年金は生活費すべてを賄うものではありません。貯蓄、私的年金などの準備はやはり必要です」

老後資金づくりを後押しするものとして、税制面での優遇を受けられるのがiDeCo(個人型確定拠出年金)だ。個人で掛け金を拠出し、投資信託などの商品を選んで運用する。今まで加入できる年齢は60歳までだったのが、今年5月から、厚生年金保険に入って働くなど、保険料を支払っていれば65歳未満まで加入できるようになる。

3つの税制メリットがあり、(1)掛け金は全額、所得控除の対象。(2)通常は約20%課税される運用益が非課税。(3)受け取るときも控除の対象になる。

「税制面でお得なiDeCoですが、60歳までお金を引き出せない点は要注意です。また、専業主婦など納税していない人は掛け金の所得控除の恩恵を受けられません。同じように運用益が非課税になる『つみたてNISA』も含めて検討してみるといいでしょう」

●iDeCoの拠出限度額は?

自営業者 月額 6.8 万円(※)

会社に企業年金がない会社員 月額 2.3 万円

企業型DCに加入している会社員 月額 2.0 万円

企業型DBに加入している会社員、公務員など 月額 1.2万円

専業主婦(夫) 月額 2.3万円

DC=確定拠出年金 DB=確定給付企業年金、厚生年金基金

※国民年金基金または国民年金付加保険料との合算

『クロワッサン』1062号より

広告